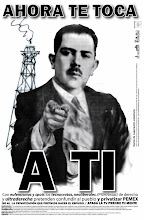

Salinas Pliego encuentra opositores a su entrada en EU

Ricardo Salinas Pliego, dueño de TV Azteca.

Foto: Miguel Dimayuga

Foto: Miguel Dimayuga

MÉXICO, D.F. (apro).- Con el sambenito de haber sido multado por prácticas anómalas, el magnate Ricardo Salinas Pliego se frota las manos por haber amarrado su ansiada incursión empresarial en Estados Unidos mediante la compra de la compañía Advance America Cash Advance Centers Inc., pero el arribo al vecino país se enfrenta al descontento de algunos accionistas de esa corporación.

Juan Fernández, dueño de títulos de Advance America (AA), presentó el 22 de febrero ante el Tribunal de Equidad de Delaware, la corte comercial más antigua de EU, una demanda colectiva en contra de la adquisición anunciada el día 15 por considerarla “injusta”.

Además, al menos cinco despachos privados invitaron a tenedores de valores insatisfechos a acercarse para entablar más procesos civiles respecto del acuerdo entre Advance America y Grupo Elektra, propiedad de Salinas Pliego.

En su querella, caso 7277 y al cual Apro tuvo acceso, Fernández arguye que la oferta subvalora a AA y que los directores de la corporación violaron su deber fiduciario hacia los accionistas por acordar el trato.

“El reciente desempeño financiero de la empresa y las expectativas de los analistas establecen que la oferta es desastrosamente inadecuada”, cita el texto legal.

El 15 de febrero ambas empresas difundieron el arreglo, en el cual el grupo mexicano pagará 10.50 dólares por acción, para totalizar un capital de 659.1 millones y una deuda financiera de AA por unos 120 millones.

La financiera, fundada en 1997 y basada en la localidad de Spartanburg –estado de Carolina del Sur-, opera al menos dos mil 313 centros en Estados Unidos, 21 en Gran Bretaña y 18 en Canadá.

El acusador resalta que el desempeño de AA ha sido fuerte en varias áreas, como un creciente valor de mercado, sólida posición financiera, niveles de valuación atractivos, márgenes de ganancia en expansión, crecimiento en ganancias por título y robusto crecimiento de los réditos.

En el tercer cuatrimestre de 2011, AA reportó ganancias por 158 millones de dólares e ingresos netos por casi 15 millones, números más altos que los del periodo del año previo.

Y cita en su demanda a un analista que ubica el precio de la acción de AA en 11 dólares, por debajo de la cifra ofrecida por Elektra.

Casi inmediatamente después del anuncio de la transacción, varios despachos estadounidenses abrieron convocatorias para que accionistas descontentos se acercaran a presentar su inconformidad legal.

En sus llamados, oficinas como Harwood Feffer, LLP, Rigrodsky & Long, P.A. y Faruqi & Faruqi, LLP – con representaciones en varias ciudades estadunidenses- señalaron que la investigación se refiere a si el consejo de dirección de AA cumple con sus deberes fiduciarios, maximizando el valor de la empresa, revelando todos los beneficios materiales y costos, así como consiguiendo la consideración plena y justa para sus accionistas y el mejor precio razonable en la negociación de la venta.

Fernández, representado por abogados de las firmas Rosenthal Monhait & Goddess PA y Brodsky & Smith LLC, busca un freno al acuerdo.

Elektra, presente en Guatemala, El Salvador, Honduras, Panamá, Perú y Brasil, no respondió a la consulta de Apro.

Preso de su pasado

Con la adquisición de AA, Salinas Pliego parecer lograr su anhelado ingreso al mercado de EU, coto vedado desde la década a pesar de dos intentos infructuosos, y recula en su opción de ver hacia otros sitios.

Pero su llegada a esa plaza está nublada por haber sido multado e inhabilitado durante cinco años por la Comisión estadunidense de Comercio y Valores (SEC por sus siglas inglesas) por prácticas anómalas.

En enero de 2005, ese órgano regulador acusó al multimillonario de ganar 109 millones de dólares en detrimento de los accionistas minoritarios de TV Azteca, que cotizaba en la Bolsa de Nueva York.

Según la SEC, el hombre de negocios no avisó de una posible triangulación con una deuda de Unefon por 325 millones de dólares, comprada por la empresa offshore Codisco, copropiedad del propio Salinas Pliego y de su entonces socio y presidente de la telefónica, Moisés Saba, a un tercio de su valor.

Codisco revendió ese monto a TV Azteca a su precio inicial. En septiembre de 2006 Salinas Pliego pagó una multa de 7 millones 500 mil dólares y acató ser inhabilitado durante cinco años para dirigir una empresa con títulos en los mercados de valores estadunidenses, aunque sin reconocer su culpabilidad. A raíz de la sanción, el empresario sacó a sus corporaciones de las bolsas de valores estadunidenses, el cual parece ser el destino de Advance America.

En 2005 la Comisión Nacional Bancaria y de Valores castigó a Salinas Pliego, TV Azteca y a Pedro Padilla Longoria, presidente de Grupo Salinas, con una multa de dos millones 300 mil dólares por esa misma transacción.

A pesar del escándalo, el dueño de TV Azteca intentó adquirir a finales de 2008 Circuit City, la segunda cadena de tiendas de electrónicos en EU y que estaba en aprietos financieros. En ese momento, Salinas Pliego argumentó que la penalización de la SEC no le impedía controlar Circuit City, ya que su plan era deslizarla de la Bolsa.

Pero la cadena optó por la quiebra, quizás recelosa de la reputación de Salinas Pliego, quien perdió 39 millones de dólares que ya había invertido en esa corporación.

En octubre de 2007, el multimillonario declaró al entonces corresponsal en México de la revista estadunidense Newsweek, Joseph Contreras, que la reinscripción bursátil de sus empresas en EU estaba “muerta”. En Estados Unidos, dijo, “dañan a las empresas con toda esa regulación extranjera estúpida y absurda. Iremos a (bolsas) en Luxemburgo o Londres o cualquier otro lugar, excepto Estados Unidos”.

En esa misma entrevista, el propietario de Elektra consideró que hay más necesidad de servicios financieros en Latinoamérica que en EU y que “creemos que las oportunidades son mayores para nosotros en el sur que en el norte”.

Y en abril de 2009, Salinas Pliego le dijo a la revista Expansión: “Yo creo que va a haber una oportunidad grande para la base de la pirámide americana. Hay una cantidad de gente enorme que no está siendo atendida”.

Es altamente probable que Elektra aplique sus escalas financieras en EU, al tenor de lo que ha ocurrido en los países adonde se ha expandido. Por ejemplo, un préstamo de dos mil 500 pesos, pagadero a un año, muestra un Costo Anual Total (CAT) promedio de 183 por ciento y por el cual el cliente pagará cuatro mil 316 pesos, según el simular en línea de Elektra.

Por ese tipo de prácticas, la empresa de Salinas Pliego alcanzó en noviembre de 2007 la portada de la revista estadunidense BusinessWeek con el reportaje “El lado oscuro del microcrédito” y en el cual sus autores Keith Epstein y Geri Smith concluyeron que la tasa de interés de la cadena era el triple que la del peor deudor estadunidense.

Advance America tiene 45 días para encontrar una oferta superior que, de no aparecer, permitiría que la operación se cerrara a mediados de este año. “Un rival no es probable que emerja con las cartas echadas a favor de Elektra”, enfatiza la demanda presentada por Juan Fernández.

Si el trato fracasa, Salinas Pliego recibirá una compensación de 27 millones 500 mil dólares.

Juan Fernández, dueño de títulos de Advance America (AA), presentó el 22 de febrero ante el Tribunal de Equidad de Delaware, la corte comercial más antigua de EU, una demanda colectiva en contra de la adquisición anunciada el día 15 por considerarla “injusta”.

Además, al menos cinco despachos privados invitaron a tenedores de valores insatisfechos a acercarse para entablar más procesos civiles respecto del acuerdo entre Advance America y Grupo Elektra, propiedad de Salinas Pliego.

En su querella, caso 7277 y al cual Apro tuvo acceso, Fernández arguye que la oferta subvalora a AA y que los directores de la corporación violaron su deber fiduciario hacia los accionistas por acordar el trato.

“El reciente desempeño financiero de la empresa y las expectativas de los analistas establecen que la oferta es desastrosamente inadecuada”, cita el texto legal.

El 15 de febrero ambas empresas difundieron el arreglo, en el cual el grupo mexicano pagará 10.50 dólares por acción, para totalizar un capital de 659.1 millones y una deuda financiera de AA por unos 120 millones.

La financiera, fundada en 1997 y basada en la localidad de Spartanburg –estado de Carolina del Sur-, opera al menos dos mil 313 centros en Estados Unidos, 21 en Gran Bretaña y 18 en Canadá.

El acusador resalta que el desempeño de AA ha sido fuerte en varias áreas, como un creciente valor de mercado, sólida posición financiera, niveles de valuación atractivos, márgenes de ganancia en expansión, crecimiento en ganancias por título y robusto crecimiento de los réditos.

En el tercer cuatrimestre de 2011, AA reportó ganancias por 158 millones de dólares e ingresos netos por casi 15 millones, números más altos que los del periodo del año previo.

Y cita en su demanda a un analista que ubica el precio de la acción de AA en 11 dólares, por debajo de la cifra ofrecida por Elektra.

Casi inmediatamente después del anuncio de la transacción, varios despachos estadounidenses abrieron convocatorias para que accionistas descontentos se acercaran a presentar su inconformidad legal.

En sus llamados, oficinas como Harwood Feffer, LLP, Rigrodsky & Long, P.A. y Faruqi & Faruqi, LLP – con representaciones en varias ciudades estadunidenses- señalaron que la investigación se refiere a si el consejo de dirección de AA cumple con sus deberes fiduciarios, maximizando el valor de la empresa, revelando todos los beneficios materiales y costos, así como consiguiendo la consideración plena y justa para sus accionistas y el mejor precio razonable en la negociación de la venta.

Fernández, representado por abogados de las firmas Rosenthal Monhait & Goddess PA y Brodsky & Smith LLC, busca un freno al acuerdo.

Elektra, presente en Guatemala, El Salvador, Honduras, Panamá, Perú y Brasil, no respondió a la consulta de Apro.

Preso de su pasado

Con la adquisición de AA, Salinas Pliego parecer lograr su anhelado ingreso al mercado de EU, coto vedado desde la década a pesar de dos intentos infructuosos, y recula en su opción de ver hacia otros sitios.

Pero su llegada a esa plaza está nublada por haber sido multado e inhabilitado durante cinco años por la Comisión estadunidense de Comercio y Valores (SEC por sus siglas inglesas) por prácticas anómalas.

En enero de 2005, ese órgano regulador acusó al multimillonario de ganar 109 millones de dólares en detrimento de los accionistas minoritarios de TV Azteca, que cotizaba en la Bolsa de Nueva York.

Según la SEC, el hombre de negocios no avisó de una posible triangulación con una deuda de Unefon por 325 millones de dólares, comprada por la empresa offshore Codisco, copropiedad del propio Salinas Pliego y de su entonces socio y presidente de la telefónica, Moisés Saba, a un tercio de su valor.

Codisco revendió ese monto a TV Azteca a su precio inicial. En septiembre de 2006 Salinas Pliego pagó una multa de 7 millones 500 mil dólares y acató ser inhabilitado durante cinco años para dirigir una empresa con títulos en los mercados de valores estadunidenses, aunque sin reconocer su culpabilidad. A raíz de la sanción, el empresario sacó a sus corporaciones de las bolsas de valores estadunidenses, el cual parece ser el destino de Advance America.

En 2005 la Comisión Nacional Bancaria y de Valores castigó a Salinas Pliego, TV Azteca y a Pedro Padilla Longoria, presidente de Grupo Salinas, con una multa de dos millones 300 mil dólares por esa misma transacción.

A pesar del escándalo, el dueño de TV Azteca intentó adquirir a finales de 2008 Circuit City, la segunda cadena de tiendas de electrónicos en EU y que estaba en aprietos financieros. En ese momento, Salinas Pliego argumentó que la penalización de la SEC no le impedía controlar Circuit City, ya que su plan era deslizarla de la Bolsa.

Pero la cadena optó por la quiebra, quizás recelosa de la reputación de Salinas Pliego, quien perdió 39 millones de dólares que ya había invertido en esa corporación.

En octubre de 2007, el multimillonario declaró al entonces corresponsal en México de la revista estadunidense Newsweek, Joseph Contreras, que la reinscripción bursátil de sus empresas en EU estaba “muerta”. En Estados Unidos, dijo, “dañan a las empresas con toda esa regulación extranjera estúpida y absurda. Iremos a (bolsas) en Luxemburgo o Londres o cualquier otro lugar, excepto Estados Unidos”.

En esa misma entrevista, el propietario de Elektra consideró que hay más necesidad de servicios financieros en Latinoamérica que en EU y que “creemos que las oportunidades son mayores para nosotros en el sur que en el norte”.

Y en abril de 2009, Salinas Pliego le dijo a la revista Expansión: “Yo creo que va a haber una oportunidad grande para la base de la pirámide americana. Hay una cantidad de gente enorme que no está siendo atendida”.

Es altamente probable que Elektra aplique sus escalas financieras en EU, al tenor de lo que ha ocurrido en los países adonde se ha expandido. Por ejemplo, un préstamo de dos mil 500 pesos, pagadero a un año, muestra un Costo Anual Total (CAT) promedio de 183 por ciento y por el cual el cliente pagará cuatro mil 316 pesos, según el simular en línea de Elektra.

Por ese tipo de prácticas, la empresa de Salinas Pliego alcanzó en noviembre de 2007 la portada de la revista estadunidense BusinessWeek con el reportaje “El lado oscuro del microcrédito” y en el cual sus autores Keith Epstein y Geri Smith concluyeron que la tasa de interés de la cadena era el triple que la del peor deudor estadunidense.

Advance America tiene 45 días para encontrar una oferta superior que, de no aparecer, permitiría que la operación se cerrara a mediados de este año. “Un rival no es probable que emerja con las cartas echadas a favor de Elektra”, enfatiza la demanda presentada por Juan Fernández.

Si el trato fracasa, Salinas Pliego recibirá una compensación de 27 millones 500 mil dólares.

No hay comentarios:

Publicar un comentario